硅谷银行倒闭,美团急了

硅行光速破产,一把闷杀无数。

从暴雷到破产,用了不到24小时,直接掐断客户反应时间!

说白了,就是不让客户有提款的可能,或者说直接掐断挤兑,这操作骚到爆炸。

硅行属于商业银行,而不是雷曼兄弟那种投资性银行,这一点我在上一篇文章仔细讲过。

商业银行存款有一定保障,我国存款保险上限是50万元,硅行的保险公司存款保险上限是25万美元,当然如果超出部分你也买了保险,那也行。

但硅行的大客户大多是一水的风险投资公司和初创科技企业,据报道它至今已经服务过30000家初创企业融资,对接过全球600家风险投资机构,120家私募股权机构,在美国初创企业投融资领域能占到50%份额。

这些相关大客户,闭着眼也能猜到他们如果在硅行有资金肯定也不止25万美元。

硅行在2022年底,存款规模就接近1800亿美元,你说这1800亿美元有多少是个人的?!

个人的怕是不多,绝大部分应该是那些动辄几千万上亿的风投公司和科创企业的,毕竟这是家特色银行,在初创投融资领域属于行业龙头。

此时在私下瑟瑟发抖的可能就是平时在新闻上看到的各种初创公司大佬们。

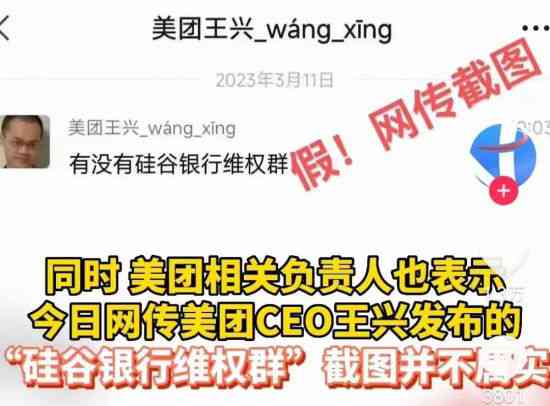

吃瓜群众永远不怕事大,不知道从哪儿搞的美团王兴的一张截图。

开局一张图,内容全靠猜。

据说美团相关负责人还回应了,表示截图不实,没有存款在硅谷银行。真真假假,天知地知他们自己知。

但毫无疑问的是,国内必定有不少初创企业在硅谷银行是有存款的。

硅行在美国初创公司占到50%的投融资份额不是摆设,特别是对境外上市与境内实体运营分离的初创公司,硅行可能是唯一选择,当时大量VIE(协议控制)架构的中国科创企业也在硅谷银行开户。

举个例子,你在美国上市,但是实体运营在中国,营业收入主要来自中国,那么就得从协议上确定境外上市公司和境内运营主体的关联关系。

而在之前搭建VIE架构,硅行几乎是最好也是唯一的选择,所以必然有大量中企是在硅行开了户。

现在陆陆续续有人开始爆料,诸如某初创大佬正在吃海南鸡饭听说硅行暴雷,连鸡都不吃了,火速将钱转移;还有的,庆幸自己之前帮了兄弟的忙,把在硅行的钱转过去给兄弟拉存款。

有人得意就有人欲哭无泪,只不过现在还没哪个中企站出来公告说“踩雷”了。

不过话说回来,如果连存款都能因踩雷巨损,那说不定小一点的企业都能瞬间破产。

虽说事不关己,但看到这种无妄之灾,旁观者还是嘴上留德比较好。

然而,每次涉及到这种境内境外破产清算之类,总有“爱国者”站出来号称这是“美国对它之前在华代理人的扬弃...”、“汉奸走狗失去了利用价值,马上被主人杀狗杀肥猪”。

看到这种评论,以我的脑回路实在理解不了这种“吴啊萍”式的扭曲和歇斯底里。

国际商业行为可以追溯到唐朝之前,到现在还动不动就一竿子打上“汉奸代理人”的大帽子,搞不懂说这话的人是真傻还是就那么喜欢整人。

硅行破产谁在担心谁最着急?

据彭博消息,截至周六,在包括红杉资本在内的约125家风投机构和投资公司签署了一份支持美国硅谷银行的声明,呼吁限制该银行倒闭的影响,避免科技公司可能出现“灭绝级事件”。

简单说说红杉资本,它1972年在美国成立,2005年沈南鹏与红杉资本创办红杉资本中国基金,这家基金投资了京东、阿里、蚂蚁金服、头条、唯品会、拼多多、摩拜、蔚来、中通、货车帮等等几十家企业。

回到刚刚那种扭曲言论,如果这些企业真因硅行破产而受影响,最倒霉的不还是打工人?!

企业融不到钱,就必然要大量裁员降薪,到时候恐怕说那些扭曲言论的家伙,又会换上另一幅“苦大仇深”“爱国忧民”的嘴脸吧。

吃瓜归吃瓜,实际上外国企业在硅谷银行的存款应该是小部分,大头还是美本土企业。

有路边社小道消息说,硅行存款里,美国本土公司存了1500亿美元+,其他国家的企业存了约140亿美元。

虽不知真假,但简单想想也明白,一家立足硅谷的美国银行,外企存款也不可能占大多数。

但是,这些风投机构和投资公司业务遍及全球,一旦硅行破产处置不好,完全有可能引起连锁反应,产生不可控后果。

硅行这种光速破产,在我看来非常不可思议,很难想象这是一些人心中法律与制度完善、连空气都是香甜的国家能发生的事情。

而且硅行股票暴跌,同时就有人爆赚,要说没点猫腻我是不信的。

这两天我仔细看了看有关硅行的报道,发现这里头极可能存在误判和愚蠢操作,或者说故意犯错。

硅行股票之所以被引爆,是因为需要22.5亿美元来支撑负债表,出售一大批债券却亏损18亿美元。结果导致疯狂挤兑。

按道理他们都是金融精英,不应该犯下如此愚蠢的行为。

说他们愚蠢,是因为美元暴力加息会导致债券价格下跌,持有债券的人就会巨亏。

举个例子,你第一天买的10年期债券票面是3%,第二天上面新发的债券票面是5%,第三天新发的债券是6%。这时候你想把第一天买的3%收益的债券卖掉,还能卖出高价?!

不可能,必然得贴老本才能卖的出去,要不然人家直接买新发的6%的债券即可,根本不用买你手上的低收益债券。

怎么贴呢,就是自己本金损失,倒贴新债6%和你手上3%之间的差价,别人才可能愿意买。

这也是为什么,美元一暴力加息,全世界央行所持债券都得巨亏的道理!

硅行这帮子金融精英明知此时卖低收益债券会爆亏,继而引发市场恐慌,干嘛还非得行此下策!

当然,也有人会说这是找不到别的钱了、逼的没办法。但反过来想想,现在都有120多家风投机构和投资公司站出来支持硅行,当时难道就没有更好的办法?!

这理由很难让人信服。

明知美元持续加息不减,债券价格会继续下跌,还去卖债券,这不是找抽呢吗!

而且,在美东时间3月9号,硅谷银行的沽空期权暴涨了4599倍,成交量2583张,也就是说如果你投1万美元本金,一天内就爆涨4599万美元。

在硅行披露巨亏不到两周前,其CEO套现了360万美元的公司股票。

光速破产,有人爆赚近4600倍,CEO还提前套现2000万,这要说没点猫腻,你信吗!

接下来几天将非常关键,关系到全世界将资金放在硅行的企业的命运。

风投机构和投资公司的钱如果处理不好,也必然将影响其所投资的各国初创企业。

眼下,硅谷科创界和金融界纷纷呼吁美政府出手救助硅谷银行,推动另一家银行接管硅行的资产与债务。

完全可以不用破产,只要输入资金、维持信用,就能够妥善化解风险。

但到底结局如何,决定权都在局内人手上

微信扫一扫|长按识别,进入读者交流群

|

|

|

|

|

|

|

|