瑞士信贷可能成欧洲硅谷银行,美国金融危机开始扩散,美国镰刀先捅自己,再捅欧洲

硅谷银行破产才过没多久,欧洲的瑞士信贷就又传出危机。

3月15日周三下午,瑞士信贷的一年期信用违约互换(CDS)飙升至近1000基点。

这个信用违约互换(CDS)是债券市场常见的信用衍生产品。

这相当于就是一个保险,假如瑞士信贷债券违约了,那么这个信用违约互换(CDS)的购买方,可以获得一些赔付。

现在瑞士信贷这个一年期CDS飙升至近1000基点,说明市场投资者认为瑞士信贷出现违约或者破产这样的信用事件可能性已经很大了。

瑞士信贷这个一年期CDS,是瑞银一年期CDS价格的20倍,是德银的10倍。

而且,当前瑞士信贷的CDS曲线也深陷倒挂,意思是一年期CDS是高于五年期CDS,市场投资者想通过CDS来防范瑞士信贷短期违约的成本,高于将来违约的成本。

在上周五的时候,瑞士信贷这个CDS曲线还处于正常状态。

然而在硅谷银行破产后,市场投资者对瑞士信贷的担忧,就陡然增加,纷纷认为,瑞士信贷有可能成为欧洲的硅谷银行。

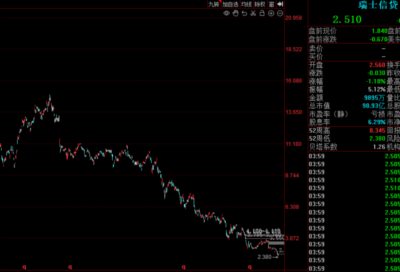

受此影响,瑞士信贷的股价,最近又连续大幅下跌,再创历史新低,昨天只剩下2.5美元,而2021年股价还有15美元。

这已经腰斩了快3次了。

虽然瑞士信贷董事长周三表示,政府援助不是瑞信考虑的话题,把瑞信当前的问题与最近硅谷银行倒闭相提并论是不准确的。

然而市场投资者并不买账。

特别是下午传出一个消息,瑞士信贷的最大股东沙特国家银行董事长表示,绝对不会向瑞士信贷提供更多援助。

也是因为这个消息,才让瑞士信贷的一年期CDS飙升接近1000基点,同时瑞士信贷的盘前跌幅扩大到30%。

瑞士信贷的欧洲股票则大跌18%,熔断停牌。

去年10月3日,我也写文章跟大家分析过瑞士信贷存在的一些问题。

当时瑞士信贷就已经深陷破产传闻。

但即使如此,瑞士信贷去年的CDS也才涨到250基点,只有现在的1/4。

可见,当前市场投资者认为瑞士信贷出现违约,乃至破产的概率已经很大了。

本来瑞士信贷过去这半年,一直是负面新闻缠身,属于不断挣扎的阶段。

结果硅谷银行的破产,直接加剧了市场投资者对其的不信任。

现代金融的根基是信用。

本来一家底子优良的银行,都经不起市场投资者的集体不信任,更何况本来就已经有诸多问题的瑞士信贷。

可以这么说,如果没有硅谷银行事件,可能瑞士信贷还能多撑一会。

但因为硅谷银行破产,原本还能多撑一会的瑞士信贷,一下子可能就撑不住了。

因为全球投资者对金融业的担忧加深,瑞士信贷自然就别揪出来祭旗了。

瑞士信贷是一家百年老字号的大投行,曾经是全球第五大财团,也是瑞士第二大银行。

瑞士信贷资产总值最多的时候达到了4350亿美元,市值的巅峰是在2007年,曾经达到1000亿美元。

但随着2008年次贷危机爆发,瑞士信贷也开始走下坡路。

特别是2021年前后,瑞士信贷是负面新闻缠身,Archegos爆仓、Greensill破产、泄密事件都让瑞士信贷损失惨重。

于是去年10月,关于瑞士信贷可能破产的传闻才会满天飞。

在美联储大放水的宽松周期,瑞士信贷这样的问题银行,可能还能多撑一撑,因为只要能借新还旧,总能强撑下去。

但现在是美联储激进加息的周期,就会大大暴露这些银行自身存在的一些问题,以前不是问题的问题,也会被放大。

特别是在美联储加息周期,全球金融市场波动巨大,一旦投行的一些投资出现失败,动辄就是巨额亏损,更容易成为压垮这些银行和投行的巨石。

硅谷银行是因为在0利率的时候,买了太多美国国债和房地产MBS债券。

结果在美联储加息周期出现严重浮亏,再加上客户挤兑,最终破产。

而瑞士信贷则是因为踩了Archegos爆仓、Greensill破产这两个大雷,损失了上百亿美元,一下子在美联储加息周期里,陷入了死亡螺旋之中。

说到踩雷,最近另外一个北约国家,也是踩雷很厉害。

瑞典最大的养老基金Alecta,在过去六年中,投资硅谷银行89亿瑞典克朗、投资签字银行32亿克朗、投资第一共和银行97亿克朗。

这其中,硅谷银行和签字银行是已经宣布破产,而美国第一共和银行也是岌岌可危,股价大跌。

这意味着,瑞典养老基金投资向这三家美国银行投资总计218亿克朗,约合21亿美元是基本打水漂了。

能这样精准踩雷,也是挺不容易的事情。

美国财长之前也说了,救市只是兜底散户的存款,不会救助企业,也不会去管大股东。

所以,美国银行板块才会在本周一出现如此恐怖的跌幅。

以为一些可能存在问题的银行,大股东自然不想成为最后一个被踩踏的对象,都是纷纷抢跑。

虽然昨晚美国银行板块也出现较大反弹,但并不能因此就扭转短期的巨大风险。

晚上,欧美股市也因为瑞士信贷的危机扩散,而再次出现大跌。

包括美股盘前期货指数,也普遍下跌。

美元指数在连跌数天后,也开始反弹。

昨晚文章分析过,市场预期美联储不再加息,才导致美债收益率大跌,美元指数大跌。

但实际上,这都还只是市场单方面的预期,美联储毕竟都还没有出来表态,实际美联储会怎么做,还是一个未知数。

所以,市场是有些太过于乐观了。

当前美国通胀还维持在6%这个高位,并且美国收割全世界的目标还没有达成。

美国从2022年开始,是很明显的在通过美联储激进加息,配合美国满世界拱火,来制造危机,试图以此来收割全世界。

但美国收割这把镰刀有点钝了,没以前那么锋利。

搞得美联储哼哧哼哧激进加息一年了,全世界主要经济体还没有一个被收割,倒下的只是一些小国家。

欧洲和日韩,虽然去年也是汇率大跌,但后面也还是勉强撑住了。

而且更讽刺的是,美国收割半天,反倒是美国自己的银行先倒下破产。

这不但让美联储很尴尬,也让美国脸上无光。

不过我们需要小心的是,现在不管是通胀,还是收割,这两大目标,美联储都还没有达成,那么美联储是否会这么容易就被市场绑架,直接停止加息呢?

昨天的文章里,我也说了,我是比较存疑的。

从今天欧美金融市场的走势来看,感觉欧美的资金也有点反应过来。

美国挥舞半天收割镰刀,结果搞半天,美国捅了自己一刀后,就能直接在市场哄笑声中,把镰刀收回去吗?

我觉得美国这把镰刀,怎么说也得把欧洲和日本宰下来,才有可能收回去。

要不然,美国搞这么大阵势,就为了捅自己一刀,那美国这个地球霸主的位置,还是别做了,自己乖乖下来,省得丢人。

微信扫一扫|长按识别,进入读者交流群

|

|

|

|

|

|

|

|