黄庭民:要想金融不吃亏,就要学习美国,承诺开放但不实施资本项兑换

要点:俄美金融战的结果是俄罗斯卢布汇率不仅恢复到战前水平,而且创下今年最高,显示对俄罗斯金融影响很小;相反,近日中国股市大跌5%,汇率连日下跌3%,明显收到影响。其根本差别在于俄罗斯停止资本项可兑换,从而让俄罗斯市场上的资本项兑换外汇需求消失,相反,中国继续开放资本项可兑换,在美国央行加息以及中国受上海疫情扩散影响带来生产下降预期,推动资本撤出中国股市,增加兑换外币需求,带来股市汇市大跌。我们应学美国,承诺开放但不实施资本项兑换。

2月24日俄乌战争爆发,美国第一时间就宣布美国和北约不会派兵参战,却宣布制裁俄罗斯,发起了经济战和金融战。国内媒体广泛报道,当地时间26日夜,美英欧宣布禁止俄罗斯使用SWIFT国际结算系统,限制俄罗斯央行的国际储备。媒体评论,此举被称为,”向俄罗斯丢下金融核弹“,还给民众介绍,什么是环球银行金融电信协会支付系统,此前2012年,美国联合欧洲升级对伊朗的金融制裁,将伊朗4家重要银行从“环球银行金融电信协会”系统中剔除,导致伊朗损失了近一半的石油出口收入,让民众理解其威力。当时欧盟委员会主席冯德莱恩在新闻发布会上宣布,她将向成员国提议将俄罗斯的多家银行排除出SWIFT系统,这将阻止它们在全球范围内开展大部分金融交易,并有效地阻止俄罗斯的进出口。国内公知们如此配合西方的官方宣传,是要让人们相信,俄罗斯金融必将产生危机。

图1 俄乌开战前后的1美元兑换俄罗斯卢布汇率

如何衡量美国等西方国家对俄经济制裁的“效果”?卢布汇率一直被认为是关键指标。欧美制裁措施宣布后,第一个交易日,卢布汇率就从前一个交易日最高的80.9暴跌到最低的110.5,跌幅超过三分之一,几天后,又暴跌到最低的154.25。一时间,人们似乎看到俄罗斯又要发生金融危机了。然而,仅过了一周多,到3月16日,卢布汇率就回到95.5,到3月底,就恢复到战前水平,4月26日汇率已经回到71.9,今年以来的最高水平了。对欧元汇率则上涨到78.3,同样是最高水平,比年初开盘85.4高得多。俄罗斯金融没受美欧制裁丝毫影响。

图2 今年以来的1美元兑换人民币汇率

相反,近日人民币汇率反而连续大跌,如图2所示,从4月18日收盘的6.36下跌到4月25日收盘6.56,跌幅超过3%。于此同时,股市作为经济的晴雨表,也连续大跌,仅4月25日收盘,三大指数均跌逾5%,时隔2年,沪指再次跌破3000点!刷新2020年7月以来新低。

为什么俄罗斯金融没有如公知们所宣传的陷入危机,反而是中国经济与金融出现问题?就俄罗斯来看,首先来说,所谓SWIFT,全称是‘环球银行金融电信协会’。它成立于1973年,是一个连接全球数千家金融机构的高安全性网络,金融机构使用它来发送支付指令等信息,金融业相信这些信息都是真实的,而不是欺诈,从而可以降低金融支付成本。俄罗斯目前有466家金融机构为SWIFT会员。而欧美仅仅终止了俄罗斯几大国有银行,打击俄罗斯官方金融机构。更重要的问题在于,商人们为了赚钱,是不在乎增加一点支付成本的。不用SWIFT系统,人们一样可以使用其他方式完成支付信息的确认,仅仅是增加了成本。

上个世纪七十年代,中国和西方曾经主要使用人民币交易,当时是中国银行和西方数百家银行合作,由西方银行代理结算和兑换,和如今中国的银行业使用美元和美国结算贸易是类似的,其差别就是那时不存在SWIFT系统,双方合作银行要相互通过电文确认支付。而欧盟内部支付,早在1950年7月1日,就成立欧洲支付联盟,到后来成立欧元和欧元区央行,一直都是内部解决。所谓禁用SWIFT是金融核弹,都是国内公知们复制美帝意识形态宣传,他们实际上成了美帝文化侵略的帮凶。所谓SWIFT威力,主要是西方限制贸易的结果,而不是SWIFT影响。

其次,西方虽然出台制裁措施,限制俄罗斯贸易,但俄罗斯出口给西方的天然气等是刚需,西方难以找到替代者,不得不从俄罗斯进口。俄乌战争爆发后,国际能源价格大涨,俄罗斯出口能源收入反而增加。据彭博经济研究院预计,俄罗斯今年的能源出口收入将接近3210亿美元,比2021年增长三分之一以上。

第三,作为反击措施,俄罗斯出台卢布支付令。3月23日,总统普京决定,向欧洲国家供应的天然气将用卢布进行结算。而一旦欧洲开始接受用卢布支付能源账单,他们对卢布的需求自然水涨船高。这样不仅可以支撑卢布汇率,并且还相当于在客观上解除了SWIFT制裁影响,SWIFT是美国控制的,主要传送美元支付信息。最近欧盟多国已经屈服,同意使用卢布支付了。

第四,美欧还冻结俄罗斯国有和部分私人在西方金融资产,此举导致俄罗斯官方换来的西方货币等于废纸。4月16日,俄罗斯总统普京签署了一项命令,禁止在外国股市配售和流通俄罗斯发行人的股票存托凭证。这等于不承认美国股市上买卖俄罗斯公司股票。俄罗斯官方允许公司在美国上市,实际是同意美国人印钞,就可以购买俄罗斯公司股份,同时让俄罗斯公司拿美元,就可以兑换到卢布,在俄罗斯境内开办公司。这实际上让美国占有货币主权,是将公司股份送给美国资本家。如今普京禁止俄罗斯公司在国外买卖股份,外资占有的俄罗斯股份,就只能到俄罗斯境内买卖,收获卢布,由于俄罗斯政府持有的外汇都被西方冻结,自然无法兑换成西方货币流出了,也就让俄罗斯不再通过该方式,奉送货币主权了。这等于让俄罗斯政府下令停止资本项兑换卢布为西方货币了,从而极大地降低了卢布兑换西方货币的需求,俄罗斯国内的货币兑换,主要来自进口带来的兑换需求,导致市场上卢布汇率增加了。

以上是对俄罗斯的分析,由于中国早就对外推动使用人民币结算,目前结算比例约占中国对外贸易额10%左右,中国与俄罗斯主要差别,就在资本项开放了。俄罗斯停止开放,而中国还没有停止。所谓资本项开放,又称作资本项可兑换,是指政府不限制,银行等机构可以开办业务,让内外资本家以投资名义,进行外币与本币之间的相互兑换,从而可以拿外币到本国购买工厂或者工厂股份,或者申请开办公司等,也可以对外投资名义,拿本币兑换外币流出。

虽然美国号称资本项开放,但实际来看,人民币很难在美国市场上兑换美元。美国华人区的小银行,甚至私人都可以从事人民币货币兑换业务,但美国基本上没有一家大银行从事人民币兑换业务,导致人们很难在美国方便地进行美元和人民币之间的兑换。事实上,美国的大银行基本上不储备人民币,不办理人民币与美元之间的兑换。

一旦开放资本项,资本家们就可以以投资的理由,要求银行兑换巨额人民币为西方货币,就会导致兑换需求在很短时间发生极大变化。当兑换外汇需求过多,就会导致人民币汇率暴跌,还会让民众产生恐慌,担心本国货币严重贬值,甚至会蜂拥而至银行,跟风要求兑换,导致外汇枯竭和汇率更大程度暴跌,从而发生金融危机。

本来我们是没有必要开放资本项的,这既不是我们参加国际协定的要求,也不是美国和西方对我们的对等承诺,而且这种承诺必然要求我们必须储备大量西方货币,以应对随时而至的巨大兑换要求。例如,如今中国民间存款,包括公司存款,高达250万亿,如果政府承诺资本项兑换,他们都来要求兑换成美元,政府得储备40万亿美元才能满足要求,这是世界各国官方储备的外汇总额的3倍多,储备美元总额的6倍左右,也是美联储发行的美元的5倍,显然是不可能的。

大量储备外汇,等于让人民币成了西方货币代用券,交出了货币主权及其收益,从而让西方控制我们的金融,也严重威胁我们的金融安全。如今我们在西方约有9万亿美元资产和2万亿美元净资产。我们在美国至少有1万多亿美元国债,还有数千亿美元两房债权。而美国在中国没有一分钱官方储备,而且美国很多私人投资都是通过其他国家进入中国,即使相互冻结没收,我们的损失都很大。

由于我们需要长期储备大量西方货币,导致货币兑换市场上的外币供应严重少于需求,使得人民币汇率严重偏低。事实上,长期以来,我国人民币汇率只有购买力平价汇率的一半左右,导致我们的贸易严重低价贱卖,带来巨大损失。同时高价进口物资,引入严重通货膨胀。

就当前来说,一方面美国央行最近大幅度提高利率,这是美国一年来严重通货膨胀(上月通货膨胀率已经高涨到8.5%)不得不采取的措施。从0.25%提高到0.5%,让美国市场资本收益率提高,此举吸引在中国的国内外资本家兑换人民币为美元,到西方金融市场获利; 另一方面,上海疫情长期居高不下,而且扩散到周边很多省份,导致经济大受影响,很可能出口也受影响,预示经常项目上外汇兑换市场上的外汇供应减少,同样带来人民币汇率降低风险,推动资本家要兑换人民币为美元。

中国人民银行4月25日决定,自2022年5月15日起,下调金融机构外汇存款准备金率1个百分点,即外汇存款准备金率由现行的9%下调至8%,以提升金融机构外汇资金运用能力。专家表示,降低外汇存款准备金率的直接效果在于释放外汇流动性,改善外汇市场供求,稳定人民币汇率预期,平抑市场短期波动,保持人民币汇率在合理均衡水平上的基本稳定。当前稳定外汇市场的政策空间较为充足,如有必要,监管部门或进一步出台应对政策。按照央行公布数据,2022年3月末,我国银行外汇存款余额为10500亿美元,本次下调大约可向市场释放105亿美元的外汇流动性。这和市场上的货币兑换量相比,可以说微不足道。例如,按照国家外汇管理局公布的统计数据,仅3月份我国银行就售汇2312.7亿美元。

如果不实施资本项开放,人们持有本币,基本没有机会进入货币兑换市场,要求货币兑换的。相反,实施资本项货币兑换,人人都可以要求兑换手里的本币存款为外汇,银行只能按照承诺被动参与兑换,一旦国内经济金融出现不利信息,都有可能被放大,招致人们要求兑换,兑换需求远大于释放的准备金,带来金融危机。

2020年10月12日,央行曾将远期售汇业务的外汇风险准备金率从20%下调为0,以缓解当时快速上涨的人民币汇率。笔者当天发文指出,这将增加市场上外汇供应,从而增加人民币汇率;虽然通过媒体宣传让人们相信,会在短期内影响汇率,让人民币汇率降低,但最终必然上涨。事实上汇率一直上涨到2021年2月,央行亲自下场,印钞购买外汇约200亿美元,导致外汇供应减少,才让人民币汇率略微下跌,但很快又重新上涨。

本来人民币汇率偏低导致低价贱卖损失巨大,我们就应该提高汇率,减少贱卖,但我国主流经济界一直主张贱卖可以增加生产,从而总是偏向于执行低汇率目标政策,此后央行多次印钞购买外汇,2021年度购汇1000多亿美元,共印钞7000亿元用于购汇。虽然稳定了汇率,却引入了国外严重通货膨胀。在过去的2021年,美国通货膨胀长期居高不下,到2021年底更是高达7%,人民币却长期很稳定,按照市场规律,人民币汇率必然上涨,从而排除外来通货膨胀影响,但央行却亲自下场,阻止人民币汇率上涨,其结果,就是输入通货膨胀。去年我国进口商品物价同比上涨率很快从一月份-4.6%,增加到5月17.4%,一直保持到年底,致使国内通货膨胀压力很大。央行对策就是减少基础货币,去年总体减少1000亿元,在新中国历史上前所未有,导致我国经济受到严重影响,从年初第一季度增长率18%,降低到第四季度4%。

具体到此次降低外汇准备金率,虽然做对了,但其力度与开放资本项相比,可以说微不足道,恐怕很难有多大作用。由于开放资本项货币兑换,让大量人民币资金可以随时进场,要求兑换外汇离开中国,它们不仅让人民币汇率大跌,而且很大部分来自股市,这些人民币资金从股市退出,还导致股市大跌。

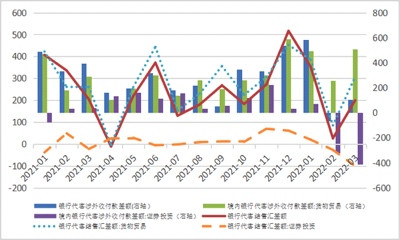

图3 我国银行涉外结售汇情况(单位,亿美元)

美国政客们早就多次以莫须有的罪名,公开要求没收中国的外汇储备。俄乌战争爆发以来,美国先后没收阿富汗存款和俄罗斯购买的美国国债,冻结俄罗斯公私资产,打破了公知们长期宣传的美国契约神话,也使人担心中国外汇被没收,从而无力兑换,让他们难以撤资离开中国,从而增加了资本项兑换需求。按照外汇管理局公布的数据,2、3月份我国遭遇了大规模的外资减持,如图3所示, 过去一年,证券投资项下基本上都是外资输入,但3月份中银行代客涉外收付变逆差,高达414亿美元。只是因为贸易顺差更大填平了资本项逆差。

我国最近30年来一直压低汇率保持贸易顺差,让央行积累了大量西方货币,高达3.25万亿美元。其主要原因,就是我国承诺资本项可兑换,必须储备大量西方货币,不敢将这些外汇投入市场,减少官方外汇储备,同时抬高人民币汇率减少顺差和贸易盈余。我们应该学美国,虽然承诺,却不实施资本项可兑换,就可以投入官方储备的外汇到货币兑换市场,提升人民币汇率,减少低价贱卖,也减少被西方占有我国货币主权及其带来的收益,更终止内外资本家可以随时要求兑换外币的投机需求,从而稳定汇率,让汇率更好地反应市场。笔者对此做过很多分析,就不再细谈了。

参考:

有什么后果?美英欧禁止俄罗斯使用SWIFT国际结算系统 如今的SWIFT还是‘金融核按钮’吗?https://baijiahao.baidu.com/s?id=1725879993625568522HYPERLINK "https://baijiahao.baidu.com/s?id=1725879993625568522&wfr=spider&for=pc"&HYPERLINK "https://baijiahao.baidu.com/s?id=1725879993625568522&wfr=spider&for=pc"wfr=spiderHYPERLINK "https://baijiahao.baidu.com/s?id=1725879993625568522&wfr=spider&for=pc"&HYPERLINK "https://baijiahao.baidu.com/s?id=1725879993625568522&wfr=spider&for=pc"for=pc

罕见,股债汇三杀!保汇率,还是保股市?

https://mp.weixin.qq.com/s/uh2l1zXeBVsQxZyxwyXrnw

短评央行将外汇风险准备金率下调至0 - 乌有之乡

http://www.wyzxwk.com/Article/jingji/2020/10/424914.html

资本项开放与可兑换的本质与后果

https://mp.weixin.qq.com/s/5DRnxh6Nbn5kyKKYAaqKDQ

低人民币汇率是损失最大的金融政策 - 学者观点 - 红歌会网

http://www.szhgh.com/Article/opinion/xuezhe/2021-06-20/271366.html

微信扫一扫|长按识别,进入读者交流群

|

|

|

|

|

|

|

|