钮文新:应当如何看待“金圆券事件”诱因

应当如何看待“金圆券事件”诱因

钮文新

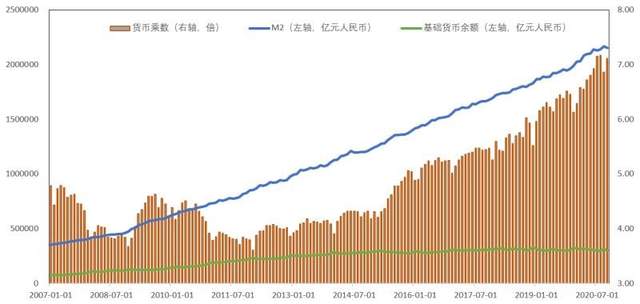

研究员孙庭阳先生制作的这张图让人看了揪心。现在,几乎所有人都不假思索地认为中国超发货币,但这张图告诉我们,截至2020年11月,中国广义货币供应量(M2)的增长,不是基础货币大肆投放所致,而是货币乘数不断扩大的结果。理论上说:M2=基础货币×货币乘数。从下图我们可以看到,打从2014开始,在中国基础货币(绿线所示)几乎零增长(甚至负增长)的背景下,M2(蓝线所示)一路快速上涨。与此态势相伴的是:货币乘数(黄柱所示)不断大幅攀升,屡创新高,2020年的数值达到7.11倍。

基础货币、货币乘数和M2的关系图

货币乘数7.11倍什么内涵?央行每1元的基础货币投放,通过商业银行的商业运行创造出了7.11元派生货币。换句话说:在央行没有投放或减少基础货币供给的条件下,M2增长几乎100%由商业银行通过推高货币乘数(货币派生)实现。再换句话说:中国经济增长所须货币,100%由商业银行创造货币支撑,而中央银行所控制的基础货币并未贡献力量。

一个重要的问题是:2008年美国发生金融危机时,其货币乘数不过8.93倍,那中国货币乘数高达7.11倍会不会非常危险?最近中国债券市场上大量短期债务违约,与中国货币乘数过高是否密切相关?

我们曾多次论证:货币乘数越高,意味着中国金融短期化越严重,而金融短期化的后果非常严重。大致逻辑如下:第一层,货币乘数越高,意味着金融周转速度越快、金融周转周期越短;金融周转周期越短,金融短期化越严重。第二层,金融短期化越严重,金融机构维系正常运营所必须的短期金融流动性越大,M2的规模和增速都会“因短而高”;第三层,短期金融流动性充斥市场,不会变成实体经济所须的长期资本,而更会变成影子银行的“空转套利”,加在一起,就是企业“融资难、融资贵”,就是金融“脱实向虚”。更为严重的后果是:只要短期金融流动性稍紧,企业短融资金链立即断裂,极易引发债务危机。

据银行反映的情况:银行每增加1元一年期以上的存款,大致可以减少5至6元一个月一下的短期流动性需求。正因如此,我们坚持呼吁中国央行释放长期基础货币,以此降低市场对短期金融流动性的需求,这反而会“降低M2增速、减少‘空转套利’、提高中国金融市场的长期资本供给能力、强化金融服务实体经济——从而推进金融高质量发展”。尽管我们看到,过去三年,央行已经开始注重MLF在基础货币中的作用,但从上图看,MLF的使用并未有效提高基础货币数量,且基础货币在M2中的含量还在不断下降。

为什么2014年之后,中国基础货币开始“零增长或负增长”过程?这或许在很大程度上体现了“央行货币调控从数量型转向价格型”。但是,保罗·沃尔克时代美联储开创的“单一盯住通胀、单一利率调节”的货币政策机制是否成功?是否是导致2008年的金融危机的元凶之一?已经引起全球金融界的广泛关注。

我们曾经多次强调:信用货币时代,国家信用是货币的基础,而基础货币则是国家信用的体现。所以,基础货币是M2“这杯糖水中的糖”,而货币乘数是商业信用,它是M2“这杯糖水中的水”。依据这样的形容,M2绝不能“糖太少、水太多”,因为它意味着M2对于经济肌体而言,营养价值太低。

向M2中注入基础货币算不算“大水漫灌”?不算,这只是提高信用货币的信用品质而已。反向,提高货币乘数、让M2充斥更多商业信用才是真正的“大水漫灌”。

最近,许多人又搬出国民党那段“金圆券”的历史,而且把它视为“滥发钞票导致恶性通胀”的典型案例。但是,这个结论过于简单。“金圆券”的真实历史:首先,“金圆券”是金本位货币,在国民党“战败逃台”已成必然的趋势下,国民党用“金圆券”套取黄金并运往台湾,这实际意味着:“金圆券”含金量快速归零,这种情况下,不管大肆印钞与否,恶性通胀必然发生;其次,解放战争的快速推进,解放区的地盘不断扩大,这必然导致大量“金圆券”从解放区流向国统区,必然导致国统区物价暴涨。

由此可见,“金圆券事件”的关键是:货币含金量不断归零。映射到信用货币时代,一个主权国家,如果其信用货币的“信用含量(含糖量)”不断降低,其货币价值是否会失去支撑?实际上,金融危机从某种意义上说,就是该国货币、金融的信用支撑不足。这个信用不足可以表现为经济衰弱,也可表现为外债过多,更可以表现为:货币“含糖量”过低导致的经济供养不足——金融短期化等等。

所以,对人民币实施“加糖降水”的政策措施,显然也是“守住不发生系统性金融风险底线”,以及金融高质量发展的关键招数之一。我们始终认为,金融向实体经济供给长期资本的能力大小,代表金融质量的高低。

现在,国内金融界大都认为:发达国家央行肆意投放基础货币,一定会给未来带来巨大的恶性后果。但我们为什么不能或不愿换个角度看问题:发达国家如此作为,难道不是对过去40年“单一盯住通胀、单一利率调节”——货币政策方式的大幅纠正吗?美国过去12年的事实证明:直至2020年疫情爆发之前,美联储基础货币投放不仅大幅降低了美国货币乘数,而且支撑美国股市10年慢牛。此间:股权融资压低了企业债务杠杆,经济活力得到有效修复,美元货币重拾坚挺,而且随着“10年利润释放+财务成本降低+股权资本充盈增强企业创新能力”,股价“泡沫”实际被有效填充。

在此我们再次呼吁:不要继续推升货币乘数,否则它会变成悬河,时时刻刻威胁中国金融安全。

微信扫一扫|长按识别,进入读者交流群

|

|

|

|

|

|

|

|